Содержание:

Доходность облигации до погашения – показывает процент годовых, которые получит инвестор, купив еврооблигацию по текущей цене, и продержав до даты погашения. Доход складывается из ставки купона еврооблигации и разницы между ценой покупки облигации на бирже и ее номиналом в процентах. Еврооблигации приносят купонный доход и могут принести доход, если продать их после того, как они вырастут в цене. Впрочем, казахстанский депозитарий — не единственная инфраструктура, которую используют для реализации подобной инвестиционной стратегии, говорят Forbes источники на финансовом рынке. Такие сделки проводятся, в частности, и через депозитарий Армении. В то же время, по словам еще одного собеседника Forbes на рынке управления капиталом, основной объем сделок с такими бумагами пришелся на лето, а теперь схема уходит в прошлое — дисконты сильно снизились и «становится неинтересно».

Кредитный риск облигаций – это риск неплатежа или задержки выплат купонов и/или основной суммы облигации. В зависимости от уровня риска того или иного эмитента рейтинговые агентства присваивают эмитентам определенные рейтинги надежности. Не удерживается в случае реализации нерезидентом еврооблигаций за рубежом и без участия российских посредников.

Они также могут предложить заемщикам выгодные процентные ставки и международные обменные курсы. Еврооблигации важны потому, что они помогают организациям привлекать капитал, имея при этом возможность выпускать их в другой валюте. Более высокий рейтинг позволяет удешевить заём, установив более низкую процентную ставку. Выпуск осуществляется по законам Великобритании и штата Нью-Йорк. Выпуск облигаций полностью погашен эмитентом (дата окончания погашения для облигаций с амортизационным погашением). Период от момента принятия решения эмитента о выпуске облигаций до начала первичного размещения (включая госрегистрацию).

- Если курс российского рубля обвалится, на ваши сбережения это никак не повлияет.

- FXRU ETF — долларовый, ликвидный биржевой индексный инструмент инвестиций в «корзину» более 25 еврооблигаций.

- Возможна и двойная деноминация— это выплата купонов в валюте, отличной и от страны эмитента, и от валюты самой облигации.

- Таким способом европейцы сохраняли доступ к американскому капиталу, а американцы могли инвестировать в европейские бумаги в долларах, не подпадая под налог.

- Высокая доходность в валюте, которая заметно – иногда в полтора-два раза – превышает предлагаемую банками при открытии валютного депозита.

- То есть это облигации, которые выпускаются в валюте, отличной от валюты государства, где находится заёмщик.

Однако, учитывая рост валюты, можно вложиться в надежного эмитента и в итоге в долгосрочной перспективе получить неплохой доход. Этим ценным бумагам присущи основные характеристики всех облигаций. Это долговые бумаги с заранее определенным сроком погашения или бессрочные.

В статье затрагиваются вопросы становления и развития рынка еврооблигаций. Еврооблигации – долговые ценные бумаги, обращающиеся на международном фондовом рынке. По сути, это те же самые облигации, которые номинированы в валюте не того государства, резидентом которого является эмитент. То есть это облигации, которые выпускаются в валюте, отличной от валюты государства, где находится заёмщик. Также важно отметить, что в случае с банковским депозитом при досрочном расторжении договора инвестор теряет сумму накопленных процентов, а в случае с еврооблигациями при продаже бумаг до даты погашения накопленный процентный доход сохраняется у инвестора. Суть стратегии — в покупке евробондов у иностранных инвесторов, которые готовы избавляться от бумаг с дисконтами 40-50%.

Еврооблигации EUR

Для начала необходимо запомнить, что выпуск еврооблигаций не привязан только к евро. Они размещаются в самой разной валюте, просто в начале своего существования они торговались только на европейских площадках. Так, долговые бумаги, размещенные на биржах Азии, называются «драгон».

- Поскольку ценная бумага номинирована в валюте другой страны и доход получается в ней же, инвестор страхует себя от неприятных и резких колебаний курса.

- Соответственно, для компаний из стран СНГ облигации в рублях тоже будут считаться еврооблигациями.

- По мере приближения даты погашения, рыночная цена имеет свойство выравниваться, т.е.

- Кроме того, большинство ковенантов запрещают продажу или передачу материальных активов или дочерних компаний, хотя их определения могут сильно различаться.

- В портфель фонда входят еврооблигации, выпущенные эмитентами из более чем 20 стран, с кредитным рейтингом не ниже В/В2 от одного из международных агентств (S&P, Fitch, Moody’s).

Такие рейтинги присваиваются кредитными рейтинговыми агентствами, например «Эксперт РА» или «АКРА». Так называют ситуацию, когда компания, выпустившая облигацию, не может расплатиться по своим долгам. В таком случае владельцы облигаций могут не получить ничего.

Оставьте заявку на брокерский счет в Тинькофф

Это говорит лишь о том, что обязательство носит международный характер. Приставку «евро» принято озвучивать только ввиду того, что впервые подобный инструмент появился в Европе, т.е. Это скорее дань традиции, ведь изначально такие облигации обращались именно на европейском рынке. Необходимо открыть брокерский счет в ООО «ИВА Партнерс» с регистрацией на Московской бирже.

Инвестируя в ценные бумаги таких предприятий, инвестор может быть уверен в выполнении заемщиком своих обязательств в полном объеме. Еврооблигации – это эмиссионные долговые ценные бумаги, номинированные в долларах США или другой валюте отличной от валюты эмитента, выпускаемые государственными и частными организациями. Еврооблигации это экономически выгодный инструмент как для эмитента (т.е. компании, выпустившей ее), так и для инвестора (т.е. для субъекта, купившего данный актив). Эмитент, выпуская указанный инструмент, преследует цель привлечь финансовые ресурсы под какой-либо определенный проект, т.е. Привлекаемые средства обязательно носят целевой характер и используются под конкретные инвестпрограммы. Процентный купон по еврооблигации эмитент будет выплачивать из доходов, полученных от реализации такого проекта.

Найти еврооблигации в базе Cbonds можно через «Поиск облигаций», выбрав в фильтре «Тип» — «Еврооблигация» и настроив другие необходимые для вас фильтры. Дюрация — средний срок возврата инвестиций в конкретную облигацию. Дюрация учитывает все купонные выплаты по облигациям с учётом времени их выплат, текущую рыночную цену облигаций и другие особенности, такие как возможность досрочного погашения облигаций (оферта) или постепенное погашение долга (амортизация). Компания, которая ведет деятельность за рубежом или планирует выйти на зарубежные рынки, нуждается в капитале для этой деятельности. Она привлекает этот капитал в иностранной валюте, так как и ее затраты, и будущие доходы, из которых планируется возвращать долг, номинированы в этой иностранной валюте.

Россияне скупают евробонды у иностранцев: почему теперь это будет сделать сложнее

Таким образом, рынок евробондов зависит от множества комплексных переменных, на изменение которых нельзя повлиять. Приобретая евробонды, инвестор отдает денежные средства в долг заемщику – компании, выпустившей бумаги. За пользование средствами кредитора компания регулярно выплачивает определенный процент – купон, а в конце срока возвращает величину займа инвестору. В еврооблигациях банков, номинированных в долларах, часто присутствует колл-опцион.

Он может согласиться купить все бумаги компании, которая та выпускает на рынок, и таким образом берет на себя все риски по непроданным бумагам. Еврооблигации — это долговые ценные бумаги, которые выпускаются в валюте, иностранной для эмитента — государства или компании, выпустившей эти бумаги. Такого рода облигации могут обращаться как на зарубежных биржах, так и на рынках страны эмитента. Принципиальное отличие лишь в валюте выпуска, которая не ограничена евро. Российский рынок еврооблигаций обеспечивает заметно более высокую доходность.

Еврооблигации могут размещаться одновременно на нескольких биржах или рынках. Отметим плюсы и минусы инвестиций в евробонды, о которых следует знать. Некоторые из них очевидны, другие требуют знания работы биржи. Отдельный порядок валютной переоценки применяется к суверенным бондам. При переводе в рубли учитывается курс ЦБ РФ на дату продажи. Таким образом, налог взимается с прибыли, которую вы получили из-за роста стоимости бонда без изменения валютного курса.

Зачем покупать еврооблигации

USDRUB_TOD – валютный контракт на покупку долларов США за рубли с расчетами сегодня «TODAY». Бескупонные облигации с начисляемым процентным доходом или облигации, погашение которых может проводиться не денежными средствами. Евробонды являются главной альтернативой банковским вкладам (депозитам) в валюте, а также эффективным инструментом защиты от снижения курса рубля. Сообщаем, что эти звонки и предлагаемые услуги не имеют никакого отношения к Инвестиционной компании «УНИВЕР Капитал», и производятся неизвестными нам лицами и с явно мошенническими целями.

https://fx-trend.info/бонды выпускаются компаниями и государствами для привлечения заёмных средств на долгий срок. Такие бумаги всегда интересны инвесторам ввиду снижения влияния инфляции и странового фактора. По сути это те же самые облигации, которые номинированы в валюте не того государства, резидентом которого является эмитент. Право не платить налоги (вычет типа Б) предоставляется, если вы не выводили доход от ценных бумаг в течение трех лет с момента открытия ИИС. Такой способ подходит для долгосрочных инвесторов, которые предпочитают купить, держать и реинвестировать купоны.

Долгое время что такое еврооблигации, как инструмент инвестирования, были доступны только банкам и юридическим лицам – профессиональным участникам рынка ценных бумаг. Теперь и физические лица получили возможность инвестировать свои сбережения в долговые валютные инструменты. Минимальный лот еврооблигаций, допущенных к торгам на Московской Бирже, составляет от 1 тыс. Общим риском является то, что эмитент еврооблигаций или любой другой долговой бумаги не сможет выполнять финансовые обязательства. Если заемщик объявит дефолт, инвестор не получит купоны и ему не вернут номинальную стоимость бумаги. После ликвидации предприятия кредиторам и инвесторам возвращают деньги, однако это долгий процесс.

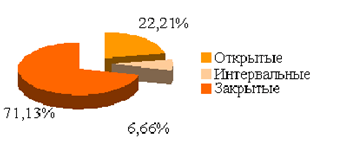

Наиболее распространённый метод размещения — открытая подписка среди неограниченного круга инвесторов. Осуществляется через синдикат андеррайтеров — менеджерами займа. Такие выпуски почти всегда имеют листинг на бирже (в основном LSE или Люксембургская фондовая биржа). Существует и частное размещение, нацеленное на небольшую группу инвесторов, но такие выпуски листинга на бирже не имеют.

Любая информация, предоставляемая пользователем сайта, не используется в целях определения инвестиционного профиля этого лица. Предоставляемая информация используется исключительно для формирования набора данных, на основании которых может быть решена задача, обозначенная как целевая в соответствующем разделе. Проверяйте достоверность информации о проводимых конкурсах и акциях на нашем официальном сайте в разделе Новости, а также официальных аккаунтах в Telegram, Facebook и ВКонтакте. Перепечатка материалов и использование их в любой форме, в том числе и в электронных СМИ, возможны только с письменного разрешения редакции.

Помимо перечисленного облигация имеет еще один важный параметр, а именно, рыночную цену. С того момента, как еврооблигация начинает котироваться на бирже, рыночная цена сразу меняется. Цена еврооблигации обычно выражается в процентах от номинала, так цена 100% означает, что она эквивалентна номиналу облигации (возьмем, к примеру, номинал 5000$), рыночная цена 97% будет равнозначна сумме 4850$, а стоимость 102% будет равна 5100$. Как правило, рыночная цена колеблется в рамках 95%-105% от номинальной стоимости, т.е.